Les investissements socialement responsables : un secteur en plein essor

Réchauffement climatique, injustices sociales, obsolescence programmée, nocivité cachée de certains produits, énergies non renouvelables, gouvernements non-démocratiques, sont tant de sujets faisant régulièrement la une de notre actualité.

Autrefois considérés uniquement comme un moyen nécessaire pour atteindre des objectifs de rendement ou de conservation de patrimoine, les marchés financiers permettent depuis toujours aux investisseurs d’apporter une dimension morale à la manière dont ils choisissent de placer leurs économies.

La complexité apparente du secteur financier en ayant fait historiquement un domaine assez opaque pour les investisseurs privés, les nombreux et différents scandales dont étaient à l’origine des sociétés cotées en bourse, ainsi que de grands traités internationaux tels que les accords de Paris sur le climat, ont permis aux investisseurs de comprendre les leviers d’actions dont ils disposaient grâce à leur épargne, et de surtout considérer la valeur de leur investissement à travers une finalité supplémentaire qu’une exclusive recherche de plus-value financière. Les placements dits « éthiques », « socialement responsables », ou « ESG » pour Environnement, Social et Gouvernance, sont aujourd’hui l’un des principaux sujets mis en avant par les fournisseurs de services financiers.

Histoire des investissements socialement responsable

Il faut remonter au 18e siècle, durant lequel la communauté protestante des Quakers, devenus riches commerçants et industriels et menés par des convictions de justice et d’égalité sociale, s’érigea contre les secteurs de l’armement et refusa l’esclavage. Cohérents dans leurs principes, les Quakers appliquèrent leurs convictions dans la manière dont les industries qu’ils possédaient étaient gérées, tant en manière de respect des contrats, que de droits de leurs employés et à l’accès à l’éducation et aux soins de santé pour leurs familles.

En 1928, l’église évangéliste d’Amérique crée le Pionner Fund, qui exclut de ses investissements les entreprises liées à l’alcool et au tabac. Les « sin stocks », ou actions du péché, ou le premier fonds d’investissement à considérations volontairement éthique étaient nés.

Un des effets positifs de la rapidité des échanges d’informations que nous connaissons aujourd’hui est la prise de conscience collective de l’urgence climatique, et des multiples injustices sociales ou comportements inacceptables de nombreuses entreprises ou d’états, longtemps restés dans l’ombre.

En 2000, les Nations Unies adoptent le Pacte Mondial (Global Compact en anglais), visant à inciter les entreprises du monde entier à adopter une attitude socialement responsable en s’engageant à intégrer et à promouvoir plusieurs principes relatifs aux droits de l’homme, aux normes internationales du travail, à l’environnement et à la lutte contre la corruption. La signature de ce pacte restant une attitude volontaire de la part des entreprises.

En 2006, les Nations Unies vont plus loin en édictant les UNPRI, ou Principes de Nations Unies pour les Investissements Responsables. Ceux-ci marquent définitivement la renaissance des investissements socialement responsables, car ils obligent les signataires (plus de 1600 à l’heure actuelle) de faire preuve de transparence dans la manière dont ils gèrent les actifs de leurs clients, pour un total de plus de 60 trillions d’actifs gérés.

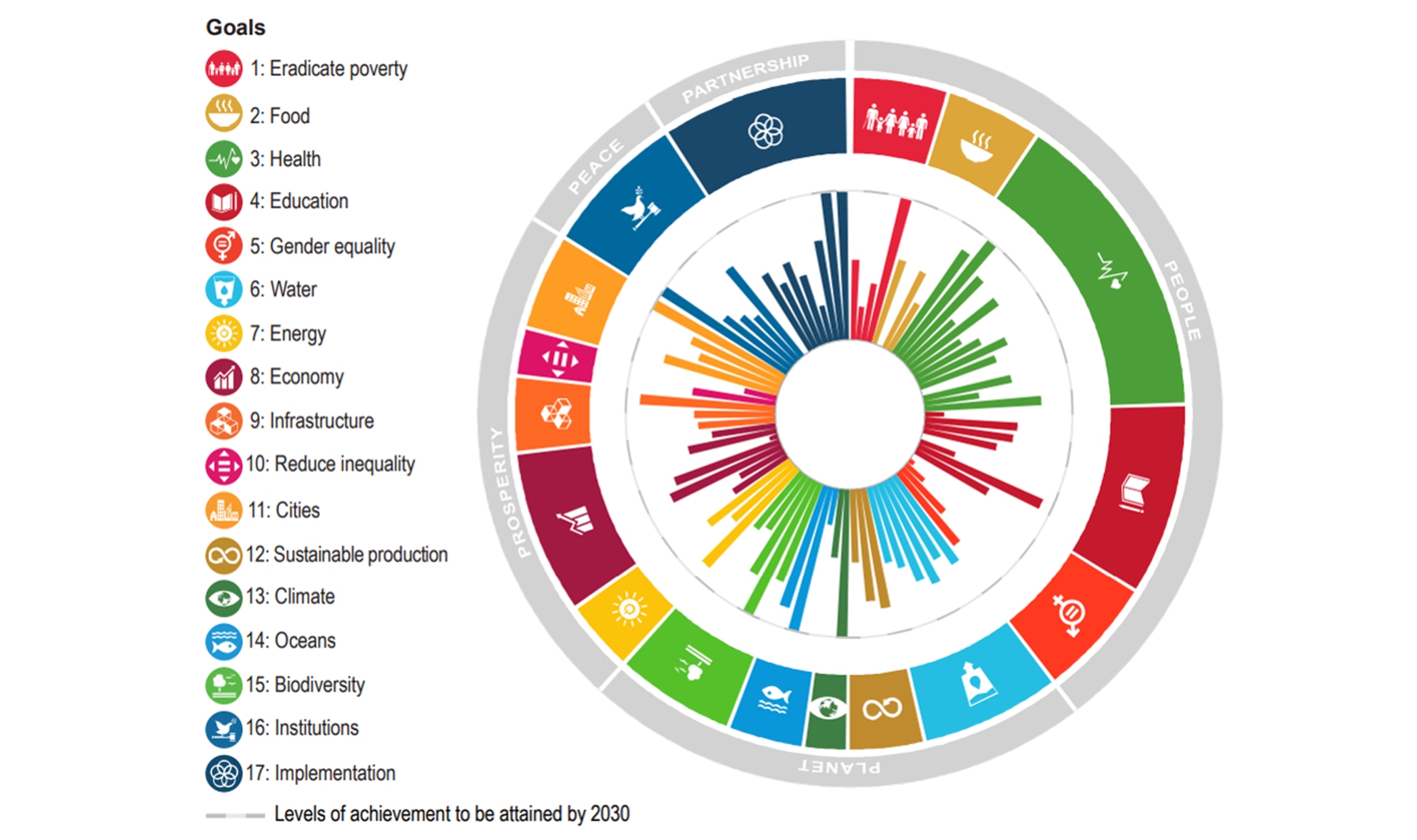

Sous la puissance de ces traités, comme entre autres les objectifs de développement du millénaire des nations unies (voir illustration) et étant donnée l’obligation des entreprises de respecter dorénavant des contraintes en matière de recyclage, de pollution, etc… les entreprises les plus novatrices en ces matières deviendront inévitablement les mieux positionnées à l’avenir face à leurs concurrents.

Les objectifs de développement du millénaire

Face à ces constats, quelles possibilités sont-elles offertes aux investisseurs désirant orienter leur choix quant à une dimension « responsable de leurs placements » ?

La manière la plus communément acceptée consiste à éliminer de l’univers d’investissement toute une série d’entreprises dont on ne veut pas favoriser les produits ou le comportement. Les plus classiques étant les entreprises ne respectant pas le Pacte Mondial des Nations Unies, ou celles impliquées dans l’armement non-conventionnel, le tabac, les énergies fossiles et l’extraction non-conventionnelle du gaz et du pétrole, ou un mix-énergétique ne favorisant pas les énergies renouvelables. Ensuite, certaines analyses vont plus loin en analysant des facteurs supplémentaires tels que la biodiversité, le nucléaire, l’utilisation de l’eau, la taxation, les régimes oppressifs, la peine de mort, la spéculation sur les denrées agricoles.

Ensuite, à partir du moment où une analyse approfondie peut être faite sur les entreprises ou pays composant un univers d’investissement, un classement des éléments les plus vertueux peut être établi. A ce titre, un nombre croissant de fournisseurs de données extra-financières est apparu, dont les plus réputés sont entre autres MSCI et Sustainalytics. Grâce aux informations que ces fournisseurs se sont procurées auprès des entreprises elles-mêmes, mais également d’autres sources, telles que la presse, des ONG, des études d’incidence ou des équipes d’analystes internes, ces fournisseurs sont à même de donner des cotes de « durabilité » des entreprises analysées, sur des critères ayant trait à des sujets Environnementaux, Sociaux et de Gouvernance (ESG), mais également sur les controverses auxquelles ces entreprises ou états sont mêlés.

Le type de gestion découlant de ces analyses s’intitule habituellement le « Positive Screening », ou le « Best in Class », à savoir que le gérant n’intègrera dans ses portefeuilles que les meilleurs acteurs en matière des critères extra-financiers visés par sa gestion. De plus en plus de gestionnaires proposent également des politiques d’engagement actionnarial, à travers lesquels ils engagent un dialogue actif avec les entreprises afin de les encourager à faire des efforts nécessaires sur des sujets liés à leur comportement.

Les techniques citées supra peuvent s’appliquer à tous types de portefeuilles. Mais d’autres gestions sont possibles, et ces dernières sont en plein essor, car peut-être plus concrètes aux yeux de certains : de nombreux fonds thématiques ont fait leur apparition, visant précisément des thématiques liées à des objectifs de développement du millénaire : fonds environnementaux, fonds liés à l’égalité des sexes, à des politiques de gestion du personnel respectueuses, etc…

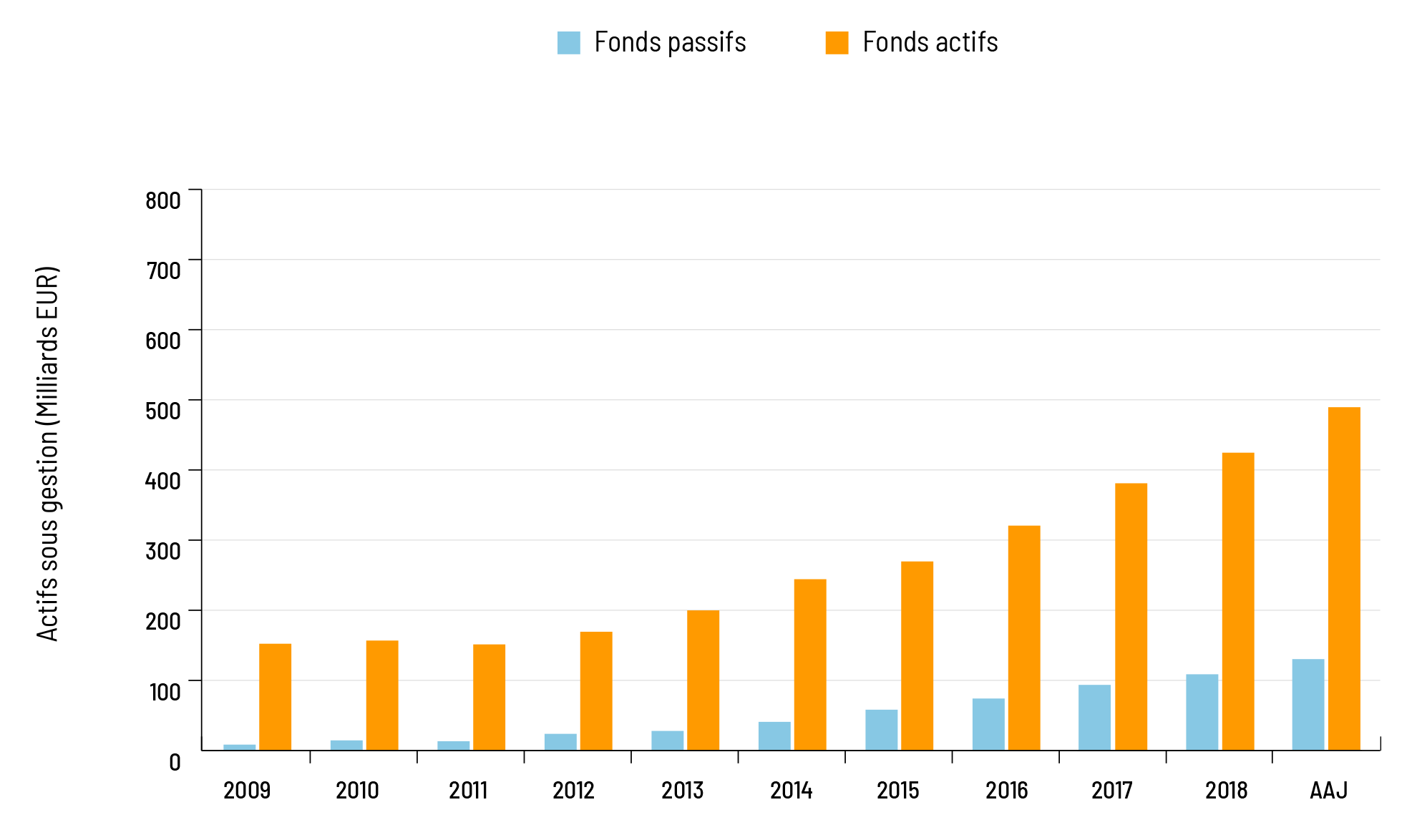

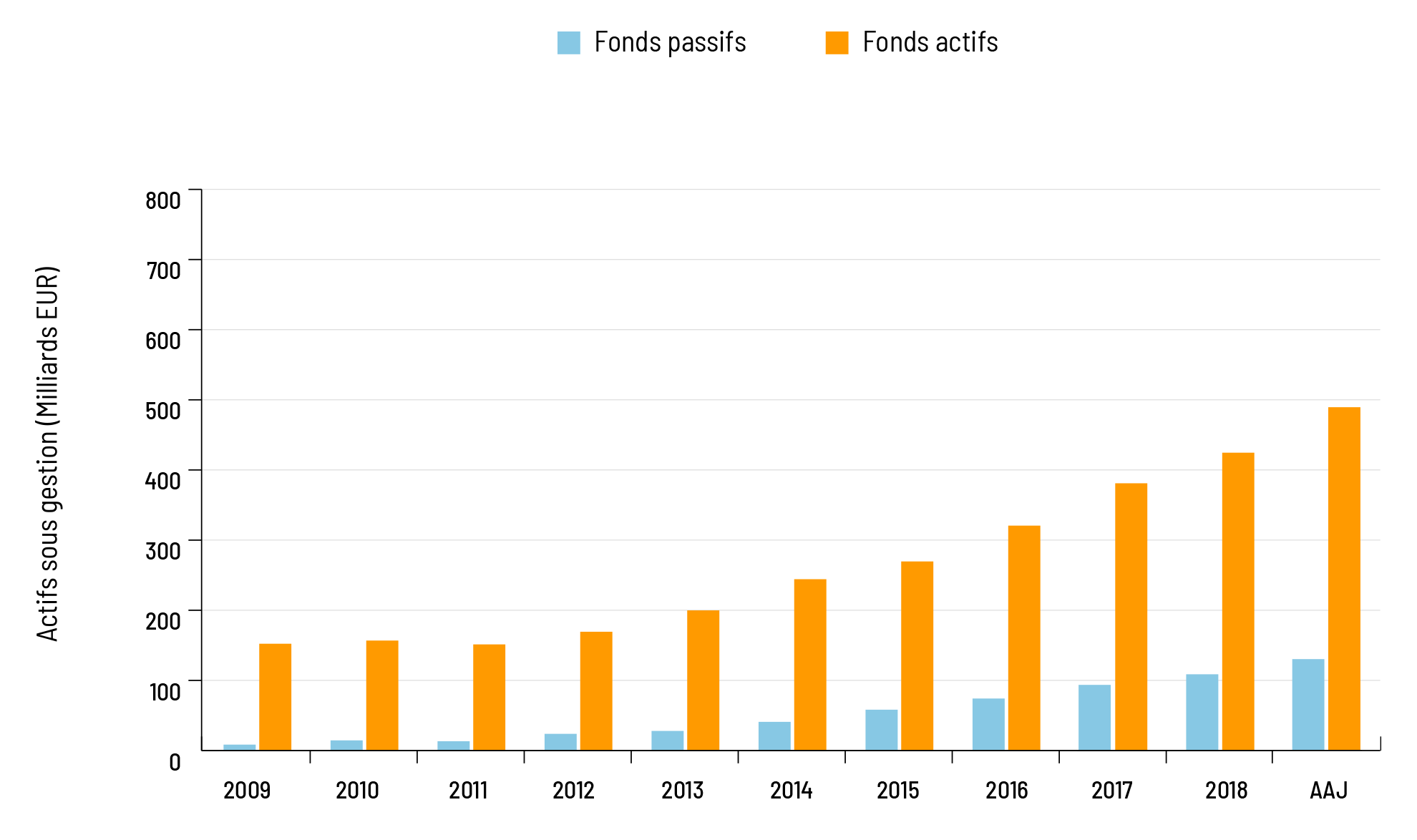

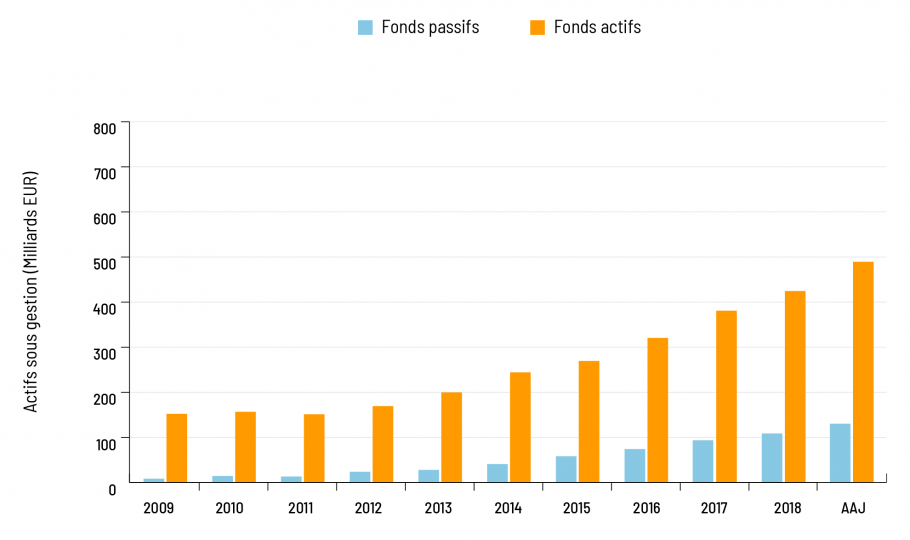

La demande augmente : investir durablement devient la norme

Depuis de nombreuses années également sont apparus des fonds de partage, à travers lesquels une partie des actifs du fonds (en général 10%) sont investis directement dans des entreprises dites sociales, ou des projets dans lesquels la finalité sociale prime sur le rendement financier. De tels types de fonds ont permis le financement de nombreux projets, qui sans eux n’auraient peut-être pas pu connaître leur essor.

Finalement, ces dernières années ont vu l’émergence de fonds d’impact, à travers lesquels un rendement social est généré en parallèle d’un rendement financier. La plupart de ces fonds, investissant directement dans des projets non cotés en bourse, ne sont malheureusement pas accessibles au grand public et réservés à des investisseurs qualifiés. Cependant, des solutions innovantes sont également apparues à travers lesquelles, à l’initiative des fournisseurs, un impact tout à fait tangible et participatif est généré. Ces solutions, encore rares, ont le vent en poupe car elles permettent aux investisseurs de lier directement leur geste d’investissement à un impact dans l’économie réelle, souvent absent du monde des placements.

Comme nous l’avons vu, les solutions de placement durables se font chaque jour plus nombreuses, et deviendront probablement la norme dans les années à venir. De nombreux labels se font jour à travers le monde, permettant de guider les investisseurs dans leurs choix. Une préférence est à apporter à des labels nationaux, de nature plus objectifs. En tout état de cause, ce mouvement, loin d’être un effet de mode, permettra à tout investisseur de prendre des décisions objectives quant à l’impact généré par leurs placements.

Investir durablement n'est plus une mode mais une norme. Ces dernières années ont vu l'émergence de nombreux fonds intégrant des critères ESG (Environnement, Social et Gouvernance) à leur méthode de gestion. Le souscripteur d'un contrat d'assurance-vie luxembourgeois peut intégrer des placements dit éthiques ou socialement responsables dans son contrat d'assurance-vie en respectant son profil de risque.